急な出費が発生してお金が必要になった場合、備えがないとすぐに現金を用意できない可能性があります。

冠婚葬祭にかかる費用や、病気・ケガによる医療費、家電の修理代など、日常生活で急にまとまった資金が必要となるケースは少なくありません。普段の生活の中であらかじめ備えておけば、急な出費が発生した場合であっても慌てず対応できるでしょう。

本記事では、よくある急な出費の例や費用の相場、いざというときに支払ができず困ってしまう事態を回避するために、普段からできる対策を解説します。また、必要な場面でお金が用意できないときの対処法も紹介するので、参考にしてください。

無駄遣いしない

お金の管理なら!

家計簿アプリ連動型

Visaプリペイドカード

- 年会費・カード発行料無料

- スマホで5分で申し込み!

- あとばらいチャージも使える!

- 急な出費が必要になるケース

- 急な出費で困らないために日常生活でできる対策

- 急な出費が発生した場合の対処法

- 急な出費に誰でも使える「B/43」のあとばらいチャージ

- 急な出費にも対応できる家計体質に変わろう!

- 専門家からのコメント

急な出費が必要になるケース

日常生活を送るなかでは、急に出費が必要になるケースがあります。予想していなかったと慌てることがないよう、あらかじめ備えておきましょう

急な出費が必要になる場面としては、以下のような例があげられます。

冠婚葬祭の費用

急な出費の一つに、冠婚葬祭に関する費用があります。

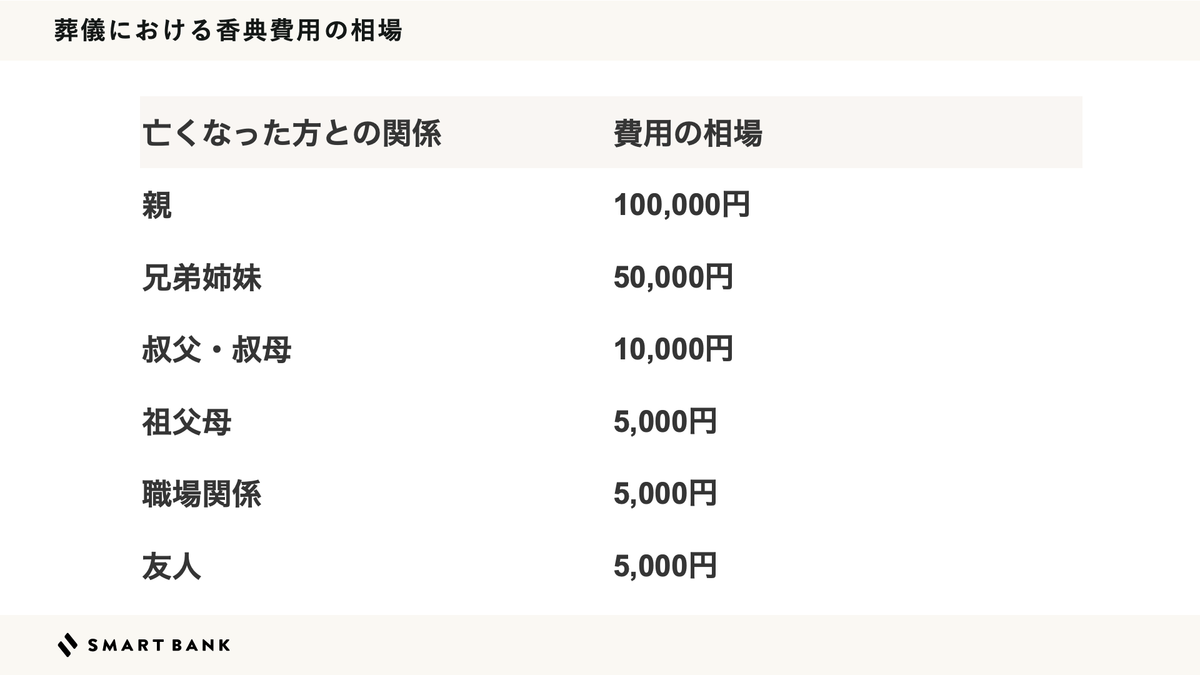

なかでも、お葬式の費用は予期せず発生します。亡くなった方との関係によっても異なりますが、一般的に5,000円~100,000円程度の香典費用が必要です。

また、結婚や出産は喜ばしいことですが、連続すれば大きな出費となります。ご祝儀の相場は、30,000円~100,000円程度です。結婚式に参列する場合は、ご祝儀だけでなくドレスや美容院、交通費などの出費も重なります。

さらに、出産祝いにも5,000円〜10,000円程度の費用が必要です。

結婚や出産のお祝いは、事前に予想できる場合もあれば、突然必要となるケースもあるので、ある程度事前に備えておくことが大切です。

病気やケガによる医療費

病気やケガにより、まとまった医療費が必要になる場合もあります。

日本には公的医療保険制度があり、病院にかかった際の自己負担は1~3割です。しかし、入院した際の食事代や差額ベッド代(自己都合の場合)など、保険が適用されない支払いに関しては、全額負担しなければなりません。

なお、1ヶ月の医療費が高くなった際には、自己負担額上限を超えた分の払戻しが受けられる「高額療養費制度」が利用できます。

たとえば、年収400万円の20代の方がケガで病院にかかり、総医療費が100万円だった場合、自己負担の上限は以下の金額です。

例:80,100+(1,000,000-267,000)×1%=87,430円

しかし、保険適用外の入院時の食事代や差額ベッド代は高額療養費制度の対象にならないため、まとまった医療費が必要となるケースがあります。

また、病気やケガで病院にかかると、医療費がかかるだけでなく、入院期間などによっては収入が減るリスクもあります。

家電などの修理費

家電など、頻繁に利用する設備が故障してしまった場合、すぐにお金を用意しなければならない可能性があります。

家電は急に故障するケースも多く、冷蔵庫や電子レンジなど生活に欠かせないものであれば、すぐに買い替えや修理が必要です。

購入する場合、電子レンジなどの家電なら一般的に10,000円~30,000円程度の費用で済みますが、冷蔵庫や洗濯機など10万円以上かかる家電も少なくありません。複数の家電が同時期に故障すると、さらに大きな金額が必要です。

また、家電だけでなく、水回りのトラブルで工事費用などの急な出費が発生する可能性もあります。

税金や保険料の支払い

固定資産税や自動車税、国民健康保険料や国民年金保険料などの支払いには、まとまった資金がかかります。特に、年払いの税金や保険料は、一度に支払う金額が大きくなりやすいため、事前の備えが必要です。

例えば、国民年金保険料の金額(2022年度)は、毎月16,590円です。6ヶ月前納なら98,410円、1年前納なら194,910円と、前納のほうが割安になりますが、その分まとまった資金を用意しなければなりません。

急な出費で困らないために日常生活でできる対策

普段から対策をしておけば、急な出費が発生しても慌てる心配がありません。具体的にどのような対策をとれば良いのか、以下で紹介します。

- 計画的に貯金をしておく

- 日頃から節約を心がける

- 出費が発生するスケジュールを管理する

計画的に貯金をしておく

急な出費に備えるため、貯金用の口座を開設し、毎月少しずつ貯金をしておきましょう。

給与が振り込まれる口座から生活費を支払い、残った金額を貯金しようとすると、予定以上に残高が少なくなり、急な出費の際に支払えない可能性があります。

うまく貯金するコツは、生活費を支払う口座とは別に貯める用の口座を作り、給与が入った時点で先取り貯金をすることです。急な出費が発生した場合に貯めている口座から支払えば、生活を圧迫する心配がありません。

一般的に、急な出費に対応するための緊急資金として、生活費の3ヶ月分~1年分を確保しておくのが目安とされています。毎月の収入が20万円なら、まずは60万円の貯金を目指しましょう。

日頃から節約を心がける

今すぐ収入を増やすことは難しいですが、無駄を見直せば支出を減らせる可能性があります。外食に行く回数を決める、使っていない家電のコンセントは抜く、1駅分歩くなど、日頃から節約の意識を持ちましょう。

余計な支出を減らすには、食費、交通費、衣服費など、項目ごとに予算を決めておくのが効果的です。予算を設定できる家計簿アプリもあるので、うまく生活に取り入れて活用しましょう。

また、固定費の支払いに負担を感じているなら、電気・ガス会社やスマホ会社、家賃、保険などの見直しを行ってみてください。毎月数千円の節約でも、長い目でみれば大きく支出を軽減できる可能性があります。

出費が発生するスケジュールを管理する

突然発生する出費がある一方で、ある程度事前に予測できる出費もあります。例えば、以下のような費用です。

- 車検費用

- 税金・保険料

- 美容院代

- 帰省費用

- 旅行費用

上記のような費用に関しては、年間の支出スケジュールを立てれば、必要な金額を可視化できます。まずは、予測できる費用を書き出してみましょう。

支払う時期や費用が分かっているものは、逆算して毎月積み立てをすれば、必要なタイミングで慌てる必要がありません。

急な出費が発生した場合の対処法

急な出費が発生した際に、すぐに用意できるお金が手元にない場合、お金を用意する方法はいくつかあります。事前に備えておくのが理想ですが、難しい場合は以下の方法を利用できないかを検討してみてください。

- クレジットカードを作成する

- カードローンを利用する

- 不要品を売る

クレジットカードを作成する

クレジットカードは、一般的に満18歳以上(高校生は除く)であれば申し込みが可能です。

急に必要となった費用をクレジットカードで支払えば、支払いを翌月まで遅らせることができます。分割払いやリボ払いの支払い方法を選べば、毎月の支払いの負担をさらに抑えられます。*1

また、クレジットカードに付帯しているキャッシング機能を利用してお金を借りるのも、手段のひとつです。クレジットカードにキャッシング枠を設定していれば、新たな手続きなく自由に借り入れができます。

クレジットカードを利用すると明細が残るため、急な出費でも支出を管理しやすいのもメリットです。

ただし、キャッシング枠が設定されていない場合、設定時に審査が必要な点に注意しましょう。また、キャッシングの金利は高めなので、慎重な検討が必要です。

カードローンを利用する

カードローンは、契約時に決められた利用限度額の範囲で自由に借り入れができる、個人向けのローンです。原則として使い道が決められておらず、幅広い用途に使えるため、急な出費にも対応が可能です。

なかでも、消費者金融のカードローンは最短即日に借り入れができるので、まだ契約していない方でもすぐにお金を用意できる可能性があります。

契約しても借り入れをしなければ利息がかからないため、急な出費に備えて契約だけ済ませておくのも手段のひとつです。

カードローンを利用すると利息がかかり、返済が長引くほど負担が大きくなるため、短期で完済できる場合に利用を検討すると良いでしょう。

不要品を売る

不要品を売ってお金を用意する方法もあります。フリマアプリやネットオークションは、スマホから誰でも気軽に出品でき、利用のハードルが低いサービスです。

ただし、出品してからどの程度の期間で売れるのかが確定していないため、すぐにお金を用意できるとは限りません。

リサイクルショップが近くにある場合は、不要品を持ち込めば、その場で査定され現金が受け取れます。

なかでも、家電やブランドバッグ、アクセサリー、時計などは高く売れやすいです。ショップによっては主張や宅配による買い取りを行っているので、店舗に出向けなくても利用できます。

ただし、リサイクルショップを利用しても値段がつくとは限らない点には注意が必要です。

急な出費に誰でも使える「B/43」のあとばらいチャージ

後払いアプリにはさまざまな種類がありますが、急な出費に備えるために利用するのならB/43(ビーヨンサン)の利用がおすすめです。

B/43は誰でも「Balance(残高)/予算」を意識して生活できる、Visaプリペイドカードと家計簿アプリがひとつになった『家計簿プリカ』という新しいジャンルのサービスです。

通常、プリペイドカードを利用するには事前の入金が必要となります。しかし、B/43のサービス「あとばらいチャージ」を利用すれば後払いでチャージができるため、経済的に余裕がない状況で思わぬ出費が発生した際も慌てずに対応できます。*2

あとばらいチャージを利用する方法は、アプリからチャージしたい金額を入力し、カードの暗証番号を入力するだけです。後払いをした分の代金は、入金した日〜翌月末日までの間で好きなタイミングで支払えます。*3

また、あとばらいチャージには上限金額が設けられているため、使いすぎないか心配な方でも安心です。上限金額は審査で決定し、同月内なら1回につき3,000円から上限金額まで何度でも申請ができます。

ただし、チャージがスムーズにできる分、計画的な利用が必要です。心配な方は付帯された家計簿アプリを使えば、月々の予算を設定することも可能です。

B/43カードで支払いをした際は予算から支払い金額を自動的に差し引いてくれるので、ストレスなく支出の管理を行えます。支出を管理した上で今後の出費に備えたい方は、ぜひご活用ください。

急な出費にも対応できる家計体質に変わろう!

意識していても家計管理が思ったように行かない時は、もしかすると急な出費(特別費)が影響しているかもしれません。B/43では急な出費が発生してもお金に困らないよう家計管理をサポートする機能を用意しています。

残高や使っているペースがわかるから浪費が防げる

明細の反映が遅くて使いすぎに気付かず、月末慌てる問題を解決しました!B/43にお金を入れてカードで支払うだけで、支出がリアルタイムに反映されます。

家計簿をつけるよりもかんたんで、わかりやすく見られるので、浪費を抑え予算内での生活をサポートします。

将来の急な出費に備える、袋分け機能「ポケット」で管理

お金を「使う目的」ごとにお金をわけて管理することができます。

いろいろな支出の目的(外食、美容院、旅行など)のポケットを作ることができ、わけることで支出の管理がかんたんになります。

無駄遣いしない

お金の管理なら!

家計簿アプリ連動型

Visaプリペイドカード

- 年会費・カード発行料無料

- スマホで5分で申し込み!

- あとばらいチャージも使える!

専門家からのコメント

家計再生コンサルタント 株式会社マイエフピー代表 横山光昭氏

お金がない時に限り、急な出費が発生するということがありますよね。予定外の支出を「イレギュラー支出」と呼んだりしますが、備えるにはやはり「貯金」が必要です。

貯金を作るコツは、毎月の生活費に0.5か月分ほど上乗せしてゆとりを持たせた「使う」を専門にした予算を持つこと。貯金を切り崩さなくても、冠婚葬祭、家電の故障などある程度のイレギュラー支出に対応できます。そして、ここができたら引き出さない「貯める」貯金として、万が一に備えた生活防衛資金(生活費の6か月分~12か月分)をしっかりキープしましょう。他に、教育費や住宅ローンの頭金が必要なら、別に準備をしていきます。

ただ、実際に貯金をしっかり作るまでは、いろいろやりくりをしていかなくてはなりません。急な出費で支出予定が狂うようなら、出費額を準備できる目途を立てつつ、計画的にあとばらい機能を利用するのも1つの手段です。

また、貯金ができた後でも、一時的な「使う」の不足への対応として利用するのも良いかと思います。期限内であれば、支払う準備ができた時に支払うこともできますから、毎月のやりくりに活用することもよさそうです。